Deux pics à franchir : Les deux déficits du Canada et comment les proportionner

par David DodgeLa crise de la COVID-19 de 2020 a fait naître une urgence économique sans précédent, qui est venue s’ajouter à une série de faiblesses préexistantes accumulées sur toute une décennie. On ne peut pas les traiter isolément.

Le XXIe siècle avait pourtant bien commencé pour le Canada. L’assainissement de nos finances publiques s’était révélé durable car notre ratio dette-PIB ne cessait de diminuer. Nous connaissions un excédent du compte courant avec le reste du monde en raison d’une forte demande, du prix des biens que nous exportions et de l’apport net de l’investissement étranger direct. Nous renforcions la valeur nette de notre pays et posions les bases d’une croissance positive par la création d’une nouvelle capacité économique. Résultat : les emplois et les revenus étaient à la hausse, et les perspectives offertes suivaient cette même courbe.

Cependant, la situation a commencé à se détériorer dans la deuxième décennie du nouveau millénaire, lorsque le compte courant, une mesure globale de notre relation commerciale et d’investissement avec les autres nations, est devenu et est demeuré négatif. Nos exportations hors énergie ne se sont jamais remises de la grande récession et la marée est allée à l’encontre des investissements au Canada à la suite de l’effondrement des cours du pétrole en 2015. À long terme, le revenu réel des Canadiens et les programmes publics auxquels ils tiennent dépendent de la valeur des biens et des services (PIB) que les entreprises et les travailleurs canadiens produisent. Nous maximisons leur effet en exportant des biens et services dans les domaines où nous sommes les plus rentables et nous importons ceux pour lesquels nous sommes les moins rentables.

Avant la COVID‑19, le message était clair et sans ambiguïté : les industries du Canada perdaient du terrain en termes de compétitivité mondiale et d’attrait pour les investisseurs étrangers. Même les entreprises et les résidents canadiens à la recherche de rendements futurs trouvaient ailleurs des endroits plus intéressants. Nous ne renforcions plus notre avenir ici, mais nous percevions des bénéfices issus d’investissements passés, un peu comme des chasseurs de coupons tirant leur subsistance de réussites antérieures.

Aujourd’hui, les décideurs sont appelés à remédier tant à ces faiblesses économiques et politiques qu’aux nouvelles pressions issues de la crise de la COVID, par exemple l’explosion de la dette publique, l’accroissement de la demande de sécurité sociale et de soins de santé et, en laissant pour l’instant de côté les problèmes climatiques à long terme, la dégringolade en cours du prix du pétrole brut et du bitume, de loin notre principale catégorie d’exportation.

Plus que jamais, il incombe aux gouvernements de se fixer des objectifs puis, afin de les atteindre, de communiquer efficacement avec leurs citoyens, leurs marchés, leurs partenaires commerciaux et leurs investisseurs étrangers pour décider de la marche à suivre. Pour que le Canada puisse se remettre complètement de la crise de la COVID, nous devons élaborer et promouvoir un plan à moyen et long terme afin de redevenir une destination d’investissement de choix et d’utiliser cet investissement pour permettre à des industries et à des entrepreneurs avant‑gardistes de produire et de vendre ce que le reste du monde veut acheter chez nous. Voilà le meilleur moyen de rehausser le niveau de vie des Canadiens.

Les messages de l’auteur des présentes sont très simples :

- On ne peut manger ce qu’on ne produit pas, et la valeur de ce que le pays produit ne couvre pas ce que nous consommons. Nous pouvons poursuivre sur cette voie pendant un certain temps, mais ce n’est pas une solution viable à long terme.

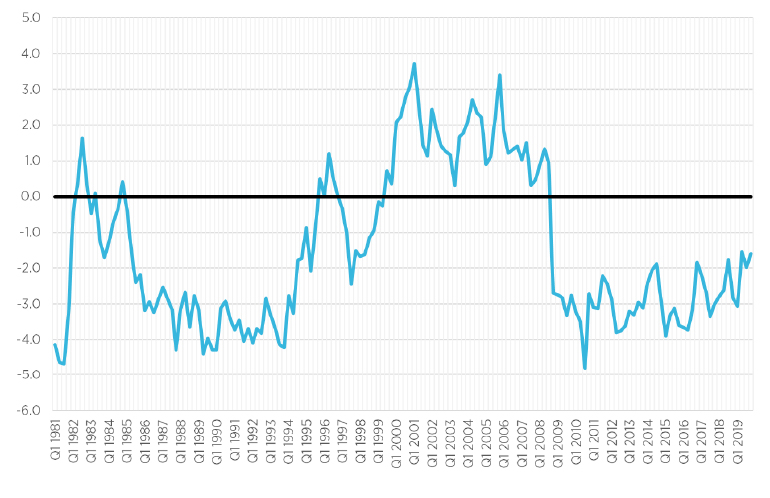

- Il faut investir aujourd’hui pour produire plus et mieux à l’avenir. Durant la majeure partie de la dernière décennie, nous avons moins investi dans notre avenir tout en consommant plus actuellement, comme en témoigne la baisse de notre taux d’épargne national net [Graphique 1]. La crise de la COVID a exacerbé ces tendances.

Graphique 1 : Épargne nette comme % du revenu national disponible | T1 de 1981 à T4 de 2019

Source : Statistique Canada, tableau 36-10-0111-01.

- Il faut produire dans les domaines les plus porteurs. Nous devons accroître la valeur de ce que nous produisons et, dans la mesure où nous nous éloignons de notre plus grand secteur d’exportation, le pétrole, nous devons trouver des substituts concurrentiels susceptibles d’intéresser les acheteurs étrangers et obtenir l’accès à ces marchés.

- Il faut accroître la productivité afin de compenser le vieillissement de la population. Notre population vieillit, de sorte que la croissance de notre main‑d’œuvre est plus lente et, de ce fait, ne génère pas la croissance naturelle de la production que nous avons connue par le passé. Afin de préserver notre niveau et notre qualité de vie, nous devons maintenir des niveaux d’immigration élevés et nous assurer de gains de productivité plus rapides.

Finalement, l’auteur de ce document conserve l’optimisme en voyant dans la crise de la COVID le choc dont nous avions besoin pour polariser notre attention et notre volonté afin de remédier à l’affaiblissement de notre base économique. Au cours des dix dernières années, l’économie canadienne a été comme la grenouille dans la casserole sur le feu : n’ayant jamais vraiment senti le réchauffement progressif de l’eau, elle n’a pas réagi de façon appropriée à un environnement de plus en plus hostile.

La crise de la COVID est assimilable à l’augmentation soudaine de la température. Il n’est pas trop tard pour les décideurs canadiens de prendre les bonnes décisions et de faire que l’avenir soit réellement en faveur du Canada et des Canadiens. L’auteur du présent document expose quelques idées sur la façon d’y parvenir.

On a consacré, non à tort, beaucoup d’attention aux effets économiques de la crise de la COVID-19 sur les déficits budgétaires en hausse du Canada et l’insécurité des Canadiens sur le marché du travail. Même si certains pourraient ergoter sur cette mesure ou cette situation, une réponse solide du gouvernement à cette crise sans précédent était absolument nécessaire – et, de la sorte, il faudra déterminer comment répartir les fardeaux de cette dette au fil du temps et entre les divers segments de la population.

Un deuxième déficit commande également une attention méticuleuse du public. Le compte courant du Canada offre un reflet fiable des forces et faiblesses de l’économie à moyen terme. Ce compte courant est la somme des interactions économiques du Canada avec le reste du monde – importations et exportations de biens et de services, paiements aux détenteurs étrangers des investissements d’un pays par rapport aux paiements reçus des investissements et transferts à l’étranger, par exemple l’aide étrangère et les envois de fonds. Le compte courant peut, sans problème, être déficitaire pendant un certain temps. Au cours d’une période d’expansion économique, par exemple, les achats canadiens en capital et en biens de consommation de l’étranger peuvent augmenter.

Par contre, en cas de déficit chronique et jamais redressé du compte courant, particulièrement aux époques d’incertitude économique mondiale, cette situation ronge la confiance des prêteurs et investisseurs étrangers, entraînant parfois des plongées subites de la valeur des devises nationales et, par conséquent, une augmentation des taux d’intérêts au pays – ce que le Canada a connu au milieu des années 1990 et qu’il pourrait difficilement se permettre aujourd’hui.

Pendant la presque totalité du XXe siècle, le Canada était une économie en « manque de capital ». Nous avons pu augmenter notre extrant des industries à forte teneur en capital en devenant une destination intéressante pour l’investissement étranger. L’augmentation de nos exportations de biens nous a permis de servir ces afflux de capitaux étrangers et, de la sorte, de maintenir l’accès aux marchés mondiaux des capitaux à des conditions favorables. Les Canadiens ont bien bénéficié de cet équilibre dans nos relations économiques avec le reste du monde.

Dans les années précédant la grande crise financière mondiale [Graphique 2], les exportations canadiennes de marchandises ont dépassé les importations de même nature par un bon 3 à 5 % du PIB, dont les trois premiers points de pourcentage étaient attribuables aux exportations énergétiques nettes. Cet excédent net des exportations de biens a compensé les importations nettes de services et de biens de consommation, de même qu’une sortie nette de versements d’intérêts sur la dette des gouvernements et des entreprises, tendance positive qui s’est maintenue pendant les premières années du XXIe siècle.

Graphique 2 : Excédent (+) / déficit (-) du compte courant canadien en % du PIB

Source: Statistique Canada, tableaux 36-10-0121-01 et 36-10-0104-01.

En plongeant dans la crise de la COVID, par contre, la situation du compte courant du Canada s’est considérablement détériorée. Nous avons connu des déficits annuels du compte courant entre 2 et 3 % du PIB avec le reste du monde, soit approximativement un manque à gagner annuel de 50 à 60 milliards de dollars. Même si le Canada s’en est tiré relativement bien au cours de la grande crise financière de 2008-2009, les exportations de biens sauf l’énergie, y compris les véhicules et pièces automobiles, ont fléchi considérablement par la suite d’environ + 2 % à – 4 % du PIB. Le déficit au niveau des services s’est également accentué, tout comme la circulation de l’investissement direct au Canada, particulièrement dans le secteur du pétrole et du gaz. Lorsque la COVID a frappé, le Canada avait enregistré 11 années consécutives de déficits du comptecourant,car nous avons emprunté d’épargnants étrangers afin de compenser l’insuffisance de l’épargne intérieure pour financer les investissements en capital [Graphique 3]. Les déficits du compte courant peuvent être également considérés comme le produit inévitable des Canadiens et de leurs gouvernements, qui ont choisi d’emprunter pour maintenir un niveau élevé de consommation privée et publique, plutôt que de trouver des moyens d’augmenter la production pour ainsi générer un revenu national.

Graphique 3 : Épargne et investissement au Canada (en millions de $)

Source : Statistique Canada, tableau 36-10-0111-01.

Le pétrole était l’un des nouveaux secteurs d’exportation qui s’est maintenu solidement, malgré le manque d’accès aux marchés extérieurs et le peu de pouvoirs de négociation avec les raffineries américaines, qui nous prenaient un rabais en-deçà du cours des prix mondiaux.

En 2019, néanmoins, notre secteur de l’énergie intervenait pour 76,6 milliards de dollars nets au compte courant, couvrant plus que les importations nettes de consommation (55 milliards de dollars), les voitures (22 milliards de dollars) et les services de voyage (11 milliards de dollars). Les trois-quarts de la contribution de l’énergie provenaient du pétrole brut et du bitume. Avec le gaz naturel, cette part dépassait 90 %. Le charbon venait en troisième lieu et l’électricité, en quatrième. Les combustibles fossiles et les autres ressources ont maintenu l’économie à flot, particulièrement au cours de la récession de 2008-2009, fait qui, pour l’instant, demeure intact et, par conséquent, nous devons continuer d’y faire face tandis que nous effectuons la transition vers d’autres sources. En procédant trop brusquement, des chocs pénibles se feront sentir dans l’ensemble de l’économie.

De plus, l’investissement étranger direct dans le secteur du pétrole et du gaz a affiché une chute. Même les entreprises propres au Canada décident de plus en plus, par leurs choix d’investissement direct, de s’établir ailleurs dans le monde plutôt qu’ici [Graphique 4].À la fin de 2019, les actifs de l’investissement direct canadien à l’étranger dépassaient l’investissement étranger direct au Canada à hauteur de 804 milliards de dollars [Graphique 4], accumulés en presque totalité depuis 2012.

Graphique 4 : Investissement canadien au Canada et à l’étranger | 2010 = 100

Source : Statistique Canada, tableaux 36-10-047-01 et 36-10-0104-01.

À la suite de la COVID-19, les ménages et les entreprises – et non simplement les gouvernements – devront affronter un service de la dette plus élevé en 2022 qu’en 2019 – mais ils auront peu de capacité supplémentaire de production – et n’auront donc qu’une mince croissance des revenus – pour leur permettre d’y parvenir. Malgré les faibles taux d’intérêts, le coût du service des titres de créance détenus par des non-Canadiens se sont élevés à 47,3 milliards de dollars en 2019. Compte tenu que l’encours de la dette publique du Canada devrait augmenter au niveau fédéral de 500 milliards de dollars peut-être cette année (et de près de 100 milliards de dollars pour les provinces) et que le pétrole est destiné à générer moins de recettes, le déficit du compte courant subira encore plus de pression.

Il est important de signaler que la source de nos emprunts n’est pas totalement interne, comme certains le supposent parfois. Les investisseurs étrangers ont acquis un plafond inégalé de 54 milliards de dollars de titres de créance canadiens, et ce, en avril seulement. À cela, ils ont ajouté un autre 32,4 milliards de dollars en mai, le deuxième total le plus élevé depuis 1988, année où nous avons commencé à compiler des données mensuelles, et par la suite, des ventes nettes de 7,8 milliards de dollars en juin.

Si ces acquéreurs de nos créances en viennent à être nerveux concernant les perspectives économiques du pays, l’histoire nous apprend qu’ils pourraient exiger la protection supplémentaire de prêts en devises étrangères ou une majoration des versements d’intérêts. Cela imposerait des pressions à la baisse sur le dollar canadien, entraînant une hausse généralisée du coût des importations pour les consommateurs canadiens, de même que du coût des équipements en immobilisations pour augmenter la production des entreprises.

Nous ne pouvons indéfiniment, sans en assumer le coût, maintenir des déficits importants du compte courant et une tendance aux sorties nettes des investissements intérieurs. Le reste du monde ne continuerait pas à investir au Canada, à moins que des rendements ajustés aux risques soient au moins aussi élevés qu’ailleurs. De plus, les étrangers ne continueront pas à absorber la dette du gouvernement et des entreprises du Canada – particulièrement les créances émises en dollars canadiens – si l’affaiblissement de la balance fédérale, provinciale et commerciale persiste. Si les gouvernements du Canada continuent d’emprunter du reste du monde pour financer la consommation, ils finiront par affronter une résistance accrue des prêteurs. Nous assistons déjà à un débat sous forme de cotes de crédit conflictuelles sur la dette canadienne. À quelque moment imprévu de l’avenir, certains prêteurs pourraient exiger une prime de risque sous forme de taux d’intérêts, entraînant une baisse de la capacité d’emprunter en dollars canadiens et l’exclusion du marché des créanciers commerciaux et provinciaux moins solides.

Si les gouvernements n’adoptent pas des plans crédibles pour maîtriser l’emprunt (soit par des réductions des dépenses, des hausses d’impôts ou un plan de croissance convainquant), les prêteurs pourraient finalement imposer une restructuration de nos dettes, comme nous l’avons vu en Asie et en Russie en 1997-1998 et dans l’Europe périphérique en 2014-2015 et que nous constatons à nouveau aujourd’hui en Argentine.

Nous reviendrons aux permutations dans la troisième partie des présentes. Qu’il suffise de dire que le Canada est encore loin de cette situation et se trouve dans une position financière meilleure que nombre de ses pairs, mais la position plus faible du compte courant après 2006 rend compte, en partie, de difficultés de longue date en matière de compétitivité pour l’industrie canadienne, difficultés qu’il faudra régler de façon énergique dans le monde de l’après-COVID, tout en trouvant des moyens de faire face à un affaiblissement des conditions de la demande mondiale.

À une époque où la crise de la COVID exigera la production d’une richesse supplémentaire afin de couvrir le fardeau de la nouvelle dette publique, nous pouvons difficilement nous permettre de négliger le moindre niveau d’investissement dans la capacité de production. Nous devons gérer ces risques en restructurant notre économie et, par des choix de politique intérieure, augmenter notre capacité d’offrir les types de biens et de services que le monde recherche et est disposé à nous acheter.

Aucun aspect de l’actuel resserrement du compte courant ne saurait nous détourner du fait qu’il faut absolument reprendre le contrôle de notre équilibre budgétaire. La nécessité de revenir à une position budgétaire tenable repose sur des questions relevant à la fois du bien-être économique et de l’équité sociale. L’augmentation de la dette et du coût du service de la dette finira, au fil du temps, par empêcher de dépenser dans des affectations économiquement et socialement plus productives. Entre les budgets fédéraux de 1994 et de 1995, le coût du service de la dette a grimpé de plus de 5 milliards de dollars, dont environ la moitié attribuable à l’augmentation des taux d’intérêts et l’autre moitié, à la hausse de l’endettement. Le total correspondait à la valeur à la fois de la SRC/CBC, de Via Rail et de la totalité des dépenses postsecondaires et allocations aux anciens combattants d’Ottawa. Si nous n’y prenons garde, une situation analogue pourrait resurgir.

Perpétuer le financement de la consommation actuelle sur les investissements futurs retombe aussi plus durement sur les jeunes Canadiens, soulevant des problèmes d’équité intergénérationnelle. Et cela risque, au fil du temps, de générer des taux d’intérêts plus élevés, soit un énorme fardeau éventuel sur les gouvernements, les sociétés et les ménages fortement endettés. Les décideurs canadiens devront trouver comment répartir ces fardeaux au fil du temps et sur les divers segments de la population. En d’autres termes, ils devront décider qui paie le prix, à quelle hauteur et à quel moment.

Le problème encore plus important actuellement est notre façon de recourir à l’emprunt. Il sera bien moins difficile de répartir le fardeau de la dette si celui est moins lourd. De plus, il faudra orienter les dépenses afin de créer plus de productivité et de croissance ce qui, en retour, générera des recettes plus élevées pour les gouvernements (et pour les ménages et les entreprises), gardant sous contrôle le ratio dette-PIB.

À la fin de 2019, j’avais prévu que la croissance canadienne continuerait à se détériorer, malgré un rendement relativement bon en 2018. Les réductions d’impôts de Trump en 2017-2018 ont également stimulé les exportations canadiennes, bien que temporairement. Par contre, l’an dernier, les effets s’estompaient. J’avais prévu qu’au mieux, les gains de productivité s’établiraient à 1 % par an. La production réelle n’aurait augmenté que de 1,7 à 1,8 % par an de 2020 à 2022 et le potentiel de croissance aurait fléchi légèrement par la suite, en raison d’une baisse des ratios emplois/population. En ce qui a trait à la capacité des sociétés et gouvernements du Canada d’introduire des mesures de passage au numérique favorisant la productivité, j’étais plutôt pessimiste, particulièrement dans le secteur des services, notamment l’enseignement et la santé. Les progrès accomplis pour amener progressivement le ratio fédéral dette-PIB à un meilleur niveau s’étaient en fait arrêtés en 2019 parce que les emprunts fédéraux à des fins de consommation avaient commencé à augmenter, mais, et c’est encore plus important, parce que le rythme de croissance du PIB avait encore ralenti.

Telle était la situation lorsque la COVID a frappé. Les prévisions d’une croissance repère de 1,8 % en 2020 étaient devenues plus réalistes avant la crise. Au stade actuel, lorsqu’une relance soutenue se dessinera, ce sera tout simplement trop peu et il faudra affronter diverses forces contraires, soit une économie déstabilisée, des marchés d’exportation plus fermés, moins ouverts, l’interruption de l’effet compensateur de l’immigration, des chaînes d’approvisionnement à repenser et, bien sûr, la montée en flèche de la dette publique. Trouver des moyens par lesquels la politique pourrait tirer plus de croissance de l’économie n’est désormais plus un défi de taille mais une absolue nécessité.

Alors, que faut-il faire?

Nous devons capitaliser sur les perspectives offertes par notre « adaptation » canadienne à la COVID et par les changements induits par la pandémie dans la demande mondiale afin de réinitialiser nos stratégies pour amplifier la composition sectorielle à valeur ajoutée de notre production intérieure et en relevant la productivité. Il faudra pour cela que le Canada procède rapidement et avec détermination pour accroître le passage au numérique de nos mécanismes intérieurs de production pour les biens et les services. Nous devons en outre procéder rapidement et augmenter considérablement l’investissement dans le capital humain, matériel et intellectuel qui facilitera la transformation rapide des processus de production et la composition de notre production en matière de biens et de services.

Nous devons nous fixer cinq priorités essentielles afin de relever le taux de croissance annuel du PIB potentiel à bien au-delà de la trajectoire de 1,8 % que nous avions déterminée avant la COVID. Il faudra, par un effort conjugué des gouvernements, des entreprises et des ménages :

- accroître la part du numérique dans la production des biens et particulièrement des services;

- prolonger la durée d’un secteur des ressources moins polluant et faciliter une composition à plus forte valeur ajoutée;

- maximiser la participation et stimuler l’adaptation de la population active;

- relever l’efficacité et l’efficience des services publics;

- et bien sûr, rétablir la confiance dans la stabilité budgétaire, soit la troisième et dernière partie des présentes.

La croissance de la productivité au Canada est demeurée loin derrière celle des É.‑U. (et de plusieurs autres pays de l’OCDE) au cours de la première moitié de ce siècle; elle a presque suivi la norme américaine affaiblie depuis la grande crise financière. Avec l’expérience acquise en ce qui a trait à la puissance du numérique dans presque tous les aspects de nos vies économique et sociale, la crise de la COVID nous rappelle qu’il est absolument impératif d’investir de façon à devenir un chef de file du numérique. Même s’il est difficile de mesurer où se situe le Canada en termes d’investissement dans les technologies liées au numérique, nous pouvons constater que le pays traîne à l’arrière des É.-U. au chapitre des dépenses dans les composantes logicielles essentielles. Entre 2010 et 2019, les investissements réels des entreprises dans les logiciels ont augmenté quatre fois plus aux É-U. qu’au Canada [Graphiques 5 et 6].

Graphique 5 : Chute du PIB réel canadien en juin 2020 par rapport à février (%) | Certaines industries

Source : Statistique Canada, tableau 36-10-0434-01.

Graphique 6 : Investissement réel des entreprises dans les logiciels | Dollars enchaînés de 2012, en milliards.

Sources : Statistique Canada, tableau 36-10-0108-01 et Bureau des analyses économiques des É.-U.

Tout au long des années 1940, d’énormes efforts ont été consacrés à veiller à ce que tous les Canadiens aient accès à l’électricité; de la même façon, il est nécessaire d’en faire autant aujourd’hui pour l’Internet haute vitesse. Nous devons accomplir de grands pas dans l’univers de la 5G et veiller à ce que tous aient la possibilité d’en faire partie. Nous avons du rattrapage à faire pour arriver là où nous devons être et où se situent les autres. Les producteurs canadiens ont tardé à saisir les possibilités offertes par les applications de technologies facilitées par le numérique, par exemple l’intelligence artificielle (IA) et les mégadonnées, utilisables pour offrir à un moindre coût de meilleurs produits et services. Sur le plan de la collecte, de la génération et du stockage des données, nous avons été léthargiques. Malgré le rôle de premier plan de la recherche sur l’IA au Canada, nos entreprises et instituions ont généralement traîné de l’arrière par rapport aux É.-U. dans l’application de ces nouvelles techniques.

Nos fournisseurs de services de télécommunications doivent accroître la qualité et la couverture géographique des services haute vitesse à large bande. Les entreprises, particulièrement les petites entreprises, doivent rattraper celles des autres nations et offrir leurs biens et services en ligne. De plus, les institutions financières doivent se lancer dans les services en temps réel. Les répercussions de la COVID ont illustré trop clairement la faiblesse de nos efforts pour offrir des services virtuels, par rapport à leur potentiel, et à quel point les consommateurs et les entreprises du Canada ont peu insisté sur la prestation de ces services virtuels et à temps.

Enfin, aspect très important, il est impératif de trouver une solution au fait que les entreprises canadiennes ont traîné de l’arrière par rapport à leurs homologues étasuniennes sur le plan des dépôts de brevets et de la génération de recettes provenant de la création d’éléments de PI, particulièrement pour capturer les résultats des efforts de recherche. En négligeant d’investir pour s’approprier leur propre PI (souvent à l’égard de produits et de processus qu’ils ont mis tant d’efforts à mettre au point), les entreprises canadiennes semblent avoir été disposées à renoncer aux importants flux de revenus potentiels découlant d’une nouvelle économie des biens intangibles dans laquelle les actifs intellectuels surpassent les actifs physiques comme générateurs de richesse.

Par conséquent, le Canada a accusé un déficit net du compte courant à hauteur de près de 9 milliards de dollars par an entre 2015 et 2018 au chapitre des droits et redevances perçus pour l’utilisation de la propriété intellectuelle. Dans un univers post-COVID où les taux que le Canada tire de l’exploitation de son capital naturel (ressources physiques) diminueront probablement progressivement au fil du temps, il est impératif que nous nous concentrions sur la création du capital intellectuel nous permettant d’obtenir des revenus de remplacement. Tout comme le Canada a traîné de l’arrière par rapport à d’autres pays dans la commercialisation de ses efforts de recherche, il a aussi été à la traîne pour ce qui est de générer des loyers de la PI provenant de nos dépenses en R-D.

Notre expérience de gestion de la COVID au cours de ces six derniers mois nous a fait voir à tous, ménages, entreprises et gouvernements canadiens, l’extrême importance d’accroître notre capacité d’offrir et d’utiliser les services virtuels et en ligne, d’obtenir l’accès aux données et aux outils pour les utiliser, de créer et d’exploiter des éléments de PI (particulièrement la PI médicale) et d’investir dans l’expansion des services à large bande. Cette expérience nous a également fait voir à tous, employeurs, employés, étudiants et travailleurs autonomes, l’importance d’accroître nos compétences informatiques afin d’avoir la capacité individuelle et collective de produire et de soutenir efficacement la concurrence dans la décennie des années 2020.

Les avantages que nous, en tant que personnes, petites entreprises, services publics et à peu près tout le monde, pouvons tirer d’une conversion totale au numérique trouvent leur pleine illustration dans le fait que Shopify, notre jeune pousse la plus réussie depuis Research in Motion, a surclassé la Banque royale du Canada pour ce qui est de la capitalisation boursière au début de la pandémie. (Et ces services ne franchissent pas les limites physiques par camions ou wagons, comme le canola et l’aluminium, ce qui les rend moins sujets au protectionnisme excessif). L’économie numérique est partout et par conséquent, il faut mettre en place les conditions voulues pour en récolter les avantages en intensifiant la conversion au numérique de toutes nos industries, anciennes et nouvelles, technologiques ou non.

Le Canada a lourdement compté sur les exportations de ressources naturelles – particulièrement du pétrole – pour couvrir le coût de l’importation de biens et services de l’étranger. De 2010 à 2015, le pétrole et le gaz ont contribué de façon disproportionnée à nous sortir de la dépression économique de la grande crise financière; les investissements dans les sables bitumineux et l’accroissement de la production ont permis au Canada de s’en sortir relativement sans dommage et de rebondir rapidement. Même en 2019, le pétrole à lui seul a généré des gains d’exportation nets (après couverture des coûts d’importation de pétrole étranger dans l’Est du pays) de 76 milliards de dollars, soit notre catégorie particulière la plus grande, suffisant à couvrir les coûts nets d’importation des biens de consommation, des voitures et des services de voyage. Ce sera pour l’avenir un grand défi, compte tenu de la trajectoire descendante à long terme de la demande mondiale de pétrole et du fait que le prix du WTI restera probablement bien inférieur aux niveaux de 2010-2015.

Pour continuer à générer des gains à l’exportation, l’industrie devra investir dans les équipements et technologies réduisant à la fois les coûts et les émissions de carbone tout en veillant à disposer d’une capacité suffisante pour transporter le produit vers de multiples marchés. Les gouvernements devront adopter des politiques facilitant les investissements privés de cette nature (ou au moins ne les bloquant pas).

Si le secteur ne peut générer des gains élevés à l’exportation et attirer l’investissement étranger direct, cela créera une pression à la baisse sur le dollar canadien, ce qui se traduira par une hausse des prix que les Canadiens finiront par payer pour la totalité des autres biens et services qu’ils se procurent. La durée utile du pétrole doit être prolongée – tout en s’ajustant aux effets négatifs des émissions – jusqu’à ce que nous ayons mis au point des sources de remplacement pour les pertes de revenus d’exportation. Ceux qui s’opposent à un secteur fort de l’exportation de pétrole et de gaz oublient que ces gains sont nécessaires pour assumer le coût du verdissement de nos ressources énergétiques. En même temps, il est essentiel de moderniser l’industrie du pétrole et du gaz afin de trouver des moyens de monétiser les investissements consentis dans la mise au point de technologies meilleures – tant par l’exportation de nos services techniques que, surtout, la création de droits sur la propriété intellectuelle générée ici au Canada.

Il nous faut aussi gravir la chaîne de valeur. Le Canada peut saisir une plus grande part de la valeur économique de la production du pétrole et du gaz par des investissements accrus dans la transformation de pointe des hydrocarbures en produits pétrochimiques, hydrogène et autres produits dérivés sur les marchés mondiaux. L’objectif est de tirer parti de notre actuel avantage sur les plans à la fois des ressources naturelles et humaines pour perpétuer et relever la valeur des ventes mondiales dérivées de ces ressources, en nous éloignant des émissions de carbone tout en transformant une industrie en disparition en une nouvelle source de puissance. Ce secteur, il ne faut pas l’abandonner, mais le transformer et lui offrir les incitatifs fiscaux appropriés pour financer sa conversion aux produits non polluants.

Il n’y a pas que dans le secteur pétrolier que des efforts d’investissement innovateurs s’imposent pour relever la valeur que l’on peut dériver des ressources naturelles. Au fil des ans, notre secteur minier a prouvé sa capacité de générer des recettes à même l’exportation de compétences techniques et de développement, même si les volumes ont fléchi en raison d’un processus réglementaire opaque entraînant une majoration des coûts de mise en valeur des nouveaux sites miniers. Les compétences en géologie et en exploitation minière, ainsi qu’un marché bien développé pour réunir du capital, ont généré des gains au niveau de l’exportation des services. Les connaissances acquises dans le cadre de la production intérieure sont l’infrastructure de cette économie des services miniers. C’est une force que nous pouvons continuer à renforcer à l’avenir par l’application de l’IA et de nouveaux outils d’analyse des données. En même temps, ces nouveaux outils peuvent s’appliquer aux processus d’évaluation environnementale pour un surcroît d’efficacité et réduire les délais et retards. L’exploitation minière est un exemple frappant de la façon dont la technologie canadienne mise au point dans une industrie « de base » peut générer des recettes et des exportations bien plus grandes que la simple exportation du produit de base.

Enfin, les bouleversements mondiaux attribuables à la COVID ont aussi amplement prouvé la valeur d’approvisionnements sûrs et fiables en aliments et des intrants en capital et en main-d’œuvre nécessaires pour maintenir ces approvisionnements. La COVID a fait ressortir certaines lacunes dans les secteurs de la production, de la transformation et de la distribution des aliments et produits alimentaires, ainsi qu’au niveau des exigences en main-d’œuvre qualifiée dans cette industrie. Le changement climatique exigera l’application de technologies innovatrices pour maintenir et améliorer les rendements, gérer les questions d’eau et de sols et mettre au point des produits améliorés. De plus, en agriculture tout comme dans le secteur du pétrole et du gaz, il faut attacher plus d’importance à concrétiser la valeur des efforts de recherche par des brevets sur les produits et les procédés. Nous avons déjà un excellent dossier dont tirer avantage dans le développement conjoint du canola par le gouvernement et l’industrie, soit un triomphe des sciences appliquées et l’adoption de la culture de légumineuses.

L’agriculture est une entreprise de haute technologie. Les gains de productivité et la valeur ajoutée s’y trouvent lorsque tous les intervenants de l’industrie, y compris les gouvernements, ont cette vision et agissent en conséquence. Les incitatifs, les services et les organismes de réglementation gouvernementaux doivent tendre à faciliter l’augmentation de la valeur de la production et non simplement à stabiliser le revenu agricole, quelle que soit l’importance éventuelle de cette stabilisation.

Cela me ramène à un dernier point essentiel sur la façon de relever la valeur ajoutée et la productivité dans tous les volets du secteur des ressources naturelles : l’importance, entre régions et entre paliers de gouvernement, qu’il y ait une réglementation claire, prévisible, cohérente et généralement applicable. La mise en valeur des ressources est habituellement à la fois gourmande en capital et sujette au risque de fortes fluctuations du prix des produits de base. Pour atteindre les niveaux élevés d’investissement nécessaires dans les industries du secteur des ressources, les investisseurs doivent accepter le risque « naturel » des fluctuations des prix mondiaux. Calculer le risque et l’assumer, c’est ce que font les investisseurs. Par contre, ce qu’ils trouvent difficile, c’est d’absorber l’incertitude accrue découlant d’intérêts conflictuels des autorités gouvernementales fédérales, provinciales, des Premières Nations et des municipalités et qui sont à l’origine de règlements trop souvent imprévisibles, ambigus et erratiques et en plus, assortis de longs processus et souvent d’interprétations floues par les tribunaux. Le gouvernement du Canada et ses instances réglementaires (par exemple celles du secteur de l’environnement) ont réussi, au cours du présent siècle, à compliquer le « risque naturel » inhérent à l’investissement dans les projets d’immobilisations pour l’extraction, la transformation et le transport des marchandises de base (tant renouvelables que non renouvelables).

Fait regrettable, cela se produit au moment même où les entreprises autochtones augmentent leur participation dans la mise en valeur et l’exportation des ressources. C’est un moment malvenu à tous égards pour repousser l’investissement.

De plus, ce changement défavorable de notre « marque » ne vient pas du fait que notre réglementation est « rigide » –, c’est-à-dire conçue pour assurer ce qu’il y a de mieux en matière de qualité de la production, de protection de l’environnement et de normes environnementales. Le problème « Investisseurs, gare! », au Canada, découle de la fluctuation des régimes réglementaires et juridiques décrits précédemment en matière d’approbation environnementale, des obstacles provinciaux au commerce interprovincial et des règlements locaux de zonage. L’effet défavorable de nos mécanismes réglementaires incertains est un facteur que nous avons le pouvoir de régler par nous-mêmes. Les pressions économiques subséquentes à la COVID nous pénalisent davantage si nous n’agissons pas.

Parvenir à un niveau de croissance décent du revenu per capita des Canadiens dans les années qui viennent dépend essentiellement d’une augmentation du nombre d’heures travaillées par rapport à la taille de notre population et, aspect plus important, de la qualité de la production dans chacune de ces heures.

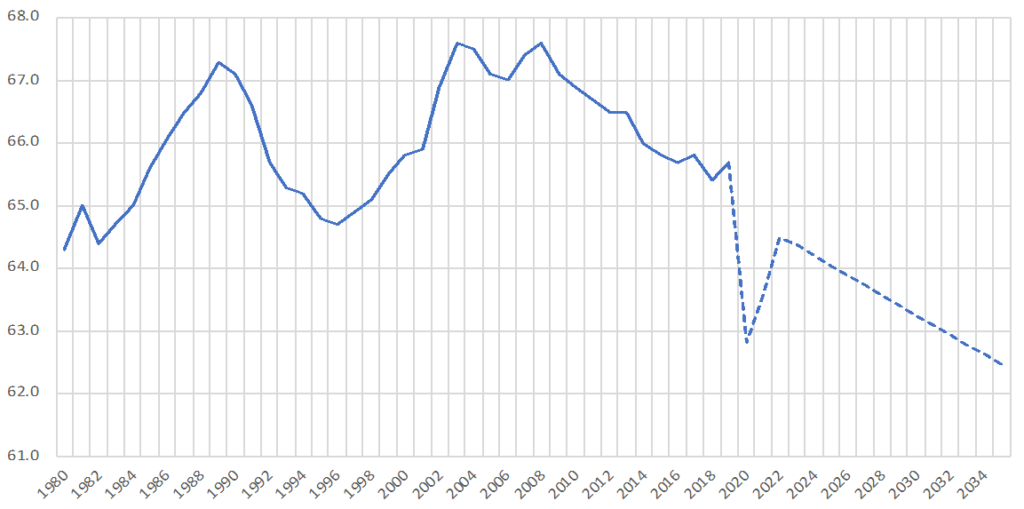

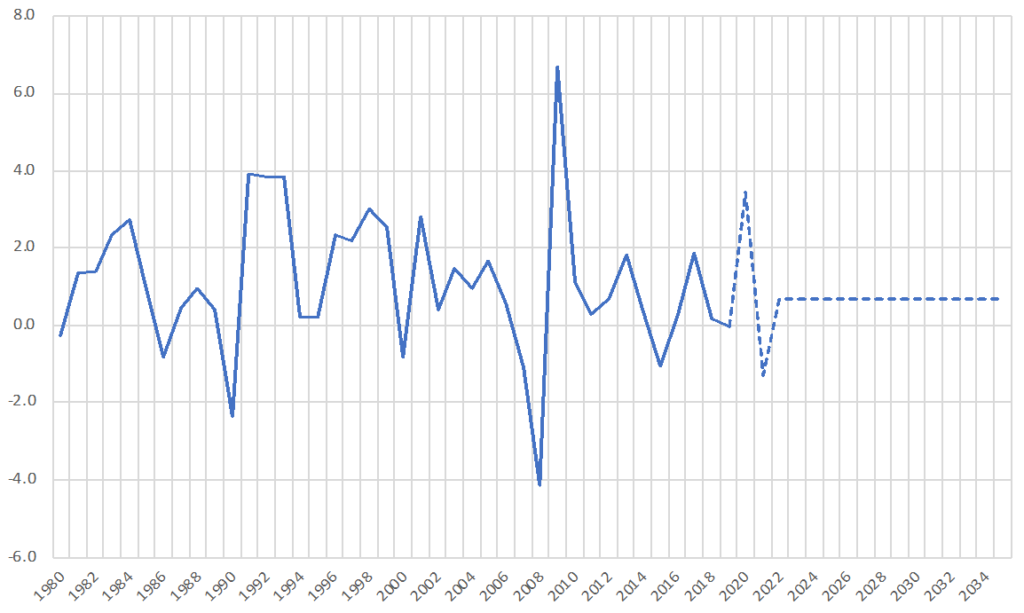

Comme un suintement constant, le taux de participation à la population active n’a cessé de décroître, virtuellement inaperçu, de 0,2 % par an pour la plus grande partie d’une décennie. Les effets positifs de l’immigration et d’une meilleure participation de la majorité des groupes d’âge (mais particulièrement des 60 ans et plus) n’a compensé que partiellement les conséquences du vieillissement de la population. L’objectif incontournable de la politique, en pareil cas, est de veiller non seulement à ce que ceux qui veulent participer puissent trouver de l’emploi, mais surtout, qu’ils aient accès aux outils (à l’équipement) pour devenir vraiment productifs et aient la possibilité (éducation et formation) d’acquérir les connaissances et compétences pour générer un extrant d’une valeur la plus élevée. (Le lecteur trouvera des projections à long terme des taux agrégés de participation à la population active et de la croissance de la productivité de la main-d’œuvre, voir Annexes B et C. Dans ce dernier cas, la projection repose sur une présomption que les tendances de faible croissance constatées récemment se maintiendront.)

Pour maintenir un niveau adéquat de main-d’œuvre, il faut relever la participation de deux groupes clés : les travailleurs âgés (ceux qui ont entre 60 et 74 ans) et les travailleurs qui doivent fournir des soins (pour les enfants, les personnes âgées, les personnes handicapées). Par conséquent, ce secteur doit être la cible principale de la politique.

En ce qui a trait aux travailleurs âgés, la clé est de supprimer les aspects dissuasifs contenus dans nos régimes de Sécurité de la vieillesse, le RPC et le régime fiscal sous forme de taux d’imposition très efficace du revenu de travail et d’offrir des possibilités de passer à d’autres types d’emplois, particulièrement dans les professions de prestation de soins. Dans le cas des travailleurs qui ont des enfants, l’accès aux services de garde est essentiel. Pour ceux qui ont d’autres responsabilités familiales en tant que soignants, l’ajout de congés s’est avéré un élément essentiel pour stimuler la participation.

L’une des leçons les plus simples tirées de l’expérience de la COVID est la mesure dans laquelle travailler à partir du domicile lorsque le travail virtuel est possible peut, dans de nombreux cas, relever la productivité et réduire le temps de navettage « improductif ». Même s’il n’y a pas de solution universelle, les mesures pour faciliter le travail virtuel, c.-à-d. les choix, peuvent en fait augmenter l’offre d’heures de travail productives. En plus des réformes pour accroître la participation des travailleurs âgés, des migrants et des personnes ayant des responsabilités liées aux soins, le travail virtuel peut compenser le déclin naturel de la croissance des heures de travail attribuable au vieillissement de la population.

En plus de reconstituer quantitativement la main-d’œuvre disponible, il est tout aussi important de veiller à ce que l’éventail des compétences des travailleurs s’adapte rapidement pour répondre à l’évolution des besoins d’une économie en plein changement. Il faut pour cela insister davantage sur le système d’enseignement afin d’élargir la base des connaissances en STIM, ainsi que les compétences humaines facilitant l’adaptation et l’apprentissage la vie durant. Cela suppose que les employeurs et les travailleurs individuellement se soucient d’une acquisition continue de compétences nouvelles, à niveau nécessaires pour l’économie numérique de demain. Il faut pour cela nécessite reconstruire notre système d’assurance-emploi pour appuyer et stimuler l’acquisition de compétences pendant et avant les périodes de chômage. Et enfin, cela suppose d’insister sur la prestation d’un soutien aux travailleurs âgés pour qu’ils puissent faire la transition à des professions physiquement moins exigeantes et acquérir les compétences nécessaires pour satisfaire aux demandes accrues de services pour une population vieillissante. En se concentrant sur ces secteurs essentiels, la politique gouvernementale peut de réduire le chômage par une meilleure harmonisation des compétences, l’amélioration de la qualité des heures de travail fournies et un relèvement de la productivité du travail. Pour quel gain? Une plus grande participation à un marché du travail mieux préparé et plus inclusif, ce qui entraînera une hausse des salaires, réduira les inégalités de revenu et générera une économie canadienne plus concurrentielle à l’échelle mondiale.

Bien évidemment, à une époque de changements technologiques, même en investissant dans ces politiques pour augmenter la main-d’œuvre et en relever la qualité et la polyvalence, on peut s’attendre qu’il y ait encore des chocs sur le marché du travail, ce qui entraînera des périodes imprévues de chômage.

La COVID a prouvé hors de tout doute que notre système actuel d’assurance-emploi est mal adapté pour offrir un soutien temporaire à une proportion croissante de travailleurs autonomes ou qui ne bénéficient pas d’une relation permanente constante à long terme avec un même employeur. La PCU a été inventée de toutes pièces pour combler cette lacune, mais elle est structurellement mal adaptée comme caractéristique permanente de notre système pour appuyer les travailleurs au cours des récessions économiques. Elle recrée une version de ce qu’on appelle le piège de l’aide sociale, qu’il a fallu des années à démanteler.

Un des défis clés du gouvernement fédéral dans l’après-COVID est de reconstruire le système d’AE pour y intégrer les travailleurs autonomes et les travailleurs occasionnels, qui seront soumis aux cotisations et bénéficieront des prestations et des dispositions de formation du système. Nous devons conserver l’idéologie sous-jacente de notre système nord-américain souple, où on reconnaît ce brassage du marché du travail, comportant des périodes de chômage facilitant l’adaptation, la croissance et l’amélioration de la productivité, comparativement aux régimes européens de prévention de mise à pied (interdiction de renvoi, combinée à des subventions salariales), qui finalement, imposent un lourd fardeau à l’encontre du recrutement, particulièrement chez les PME.

Enfin, dans ce chapitre, nous verrons comment enrichir les services gouvernementaux pour maximiser leur apport à une croissance économique plus forte et à une gouvernance meilleure. Les gouvernements interviennent pour 25 % du PIB canadien (avant la COVID) et sont directement responsables de la prestation de nombreux services essentiels aux ménages et aux entreprises du Canada (santé, éducation, transport, justice et réglementation). Offerts de façon rentable, ces services relèveront la compétitivité globale de l’économie canadienne.

Le secteur public, historiquement, a été plus lent à s’adapter au changement technologique que le secteur privé. Cette constante a persisté au cours de la révolution numérique. Par contre, la crise de la COVID a obligé les institutions publiques à changer, et elles ont répondu généralement de façon favorable. Tirer parti de cette lancée offre une grande possibilité de mettre en place des services plus efficaces et de rendre leur accès plus équitable, et pour économiser de l’argent.

Voici un résumé des services qui profiteraient le plus d’un effort pour les amener à l’ère du numérique.

- Soins de santé : L’expérience acquise au cours de la COVID a mis en évidence une profonde insuffisance des systèmes provinciaux de tenue des dossiers de santé et de gestion des données pour la prestation des services, la santé publique et la recherche. Dans le domaine de la santé, aucune initiative n’est plus susceptible d’aboutir à la fois à de meilleurs soins et à une baisse des coûts dans la même mesure où seront consentis de vastes investissements dans l’amélioration des données de santé et l’exploitation de ces données par l’analyse fondée sur l’IA. En faisant passer les soins de santé à l’ère du numérique et en maximisant la prestation virtuelle des services aux particuliers, nous relèverons non seulement la qualité des soins, notamment les soins primaires et les services préventifs, mais nous élargirons aussi à tous l’accès aux soins spécialisés, y compris dans les collectivités rurales et éloignées.

Le produit des améliorations de productivité peut être réaffecté pour prendre en charge l’une des plus regrettables vérités exposées par la pandémie – notre peu d’attention, en tant que société, à l’égard des soins fournis aux aînés fragiles. En accordant plus d’importance au passage au numérique, nous pouvons combler ce fossé criant, tout en maintenant constante la part du PIB consacrée aux services de santé. - Éducation : Aucun secteur n’a été plus lent à s’adapter à l’ère du numérique que l’éducation. Pour son adaptation, il faut du temps et des efforts de la part des enseignants pour qu’ils apprennent la meilleure façon d’offrir la matière et de s’assurer de la participation virtuelle des élèves et étudiants. Il faut également modifier le système afin de maximiser les possibilités d’apprentissage en ligne pour les enfants à l’école, les étudiants universitaires et les adultes au cours de leur vie de travailleurs.

- Justice : Nos tribunaux demeurent assujettis à des procédures du XIXe siècle, ce qui entraîne non seulement une hausse du coût des procédures judiciaires, mais, souvent, équivaut à un déni d’accès à la justice pour les personnes (et les entreprises). Le recours accru aux procédures virtuelles et aux dossiers numériques et une meilleure gestion de ces données peuvent aboutir à la fois à une amélioration de la justice et à une meilleure application de la loi par la police et les instances de réglementation.

- Réglementation : Il existe deux autres éléments clés permettant de relever l’apport des services gouvernementaux à la croissance économique : un cadre amélioré et cohérent de réglementation permettant aux entreprises d’investir avec confiance et de meilleurs investissements publics dans l’infrastructure, facilitant le transport des marchandises, des personnes et des données électroniques au Canada et à travers les frontières. Les entreprises peuvent et doivent faire face aux risques du marché en investissant. Par contre, elles sont mieux à même d’affronter ces risques si le cadre juridique et réglementaire dans lequel elles fonctionnent est clair, raisonnablement simple à respecter et offre un niveau élevé de certitude de continuité pour l’avenir. Malheureusement, au Canada (au cours des quelques dernières décennies), la réglementation fédérale, provinciale et locale est devenue moins claire, plus complexe (particulièrement là où il y a chevauchement des compétences) et considérablement plus changeante et imprévisible. Le coût de conformité a non seulement augmenté au cours des quelques dernières décennies, tant pour les petites que les grandes entreprises, mais les changements imprévisibles aux règles au cours de la durée de planification d’un projet d’investissement ont rendu les investisseurs de plus en plus réticents à voir dans le Canada « un bon endroit où investir ». L’entreprise peut s’accommoder de règles claires visant à atteindre des objectifs sociaux et économiques – p. ex. un salaire minimum plus élevé ou une taxe sur le carbone – mais une plateforme de règles détaillées en matière de travail ou d’environnement, souvent conflictuelles et changeant sans cesse, augmente le risque de faire des affaires au Canada sans atteindre les objectifs sociaux et économiques que ces règles sont manifestement sont conçues pour promouvoir. Rebâtir le Canada après la COVID exige que les gouvernements, à tous les paliers, s’engagent à reconstruire la « marque Canada » par des processus juridiques et réglementaires plus clairs et plus stables.

- Infrastructure : La promesse formulée en 2015 d’augmenter l’investissement dans l’infrastructure avec l’appui de la Banque de l’infrastructure du Canada (BIC) ne s’est pas concrétisée jusqu’à maintenant. Cela est en partie compréhensible parce que la planification des grandes infrastructures est difficile et exige un niveau élevé de collaboration entre les différentes agences provinciales et locales, les multiples intérêts privés et les agences fédérales, y compris la BIC. Par contre, en cette période postérieure à la COVID, nous devons aller de l’avant et réaliser des grands projets pour faciliter l’acheminement des biens dans l’ensemble du Canada et au-delà de nos frontières. Nous devons pouvoir déplacer les gens (et les marchandises) efficacement dans nos régions urbaines, même si les profils de déplacements pourraient être légèrement différents après la COVID. Facteur plus important, il faut relier tous les ménages et toutes les entreprises à l’Internet haute vitesse, particulièrement ceux et celles situés à l’extérieur des grandes agglomérations urbaines. La reconstruction de l’infrastructure exigera que les gouvernements et les fournisseurs privés puisent aux marchés des capitaux pour réunir un soutien financier considérable. Cette dette, même aux faibles taux de 30 ans actuels devra être servie et, de la sorte, les projets devront générer leurs propres recettes, soit directement par des frais d’utilisation (péages, boîtes de perception, factures de services publics) ou des taxes spéciales. Il est évident qu’un certain appui de l’impôt fédéral pour l’agrandissement de l’infrastructure est approprié pour tenir compte des « externalités » découlant de l’expansion, mais sans un engagement des gouvernements au principe de l’utilisateur payeur, la BIC ne pourra générer l’investissement privé nécessaire pour que l’infrastructure du Canada corresponde aux normes établies par de nombreux pays qui attirent l’investissement privé dans leur infrastructure publique.

Les répercussions de la COVID-19 en mars de cette année ont obligé les gouvernements à agir rapidement pour gérer le choc économique consécutif par des hausses sans précédent des dépenses directes, des prêts et des reports d’impôt temporaires. La réaction du Canada s’est amorcée avec un peu d’hésitation, mais a connu une croissance rapide s’inscrivant parmi les réponses budgétaires les plus importantes des économies du G7. Mondialement, les banques centrales ont pris également des mesures décisives, offrant des liquidités pour appuyer les entreprises et, élément peut-être plus important, par des achats massifs d’actifs pour pousser vers le bas les taux d’intérêts à des planchers historiques. Globalement, la Banque du Canada a pris des mesures extraordinaires en injectant des liquidités dans le système pour faciliter les emprunts gouvernementaux et commerciaux – mesures dépassant de loin ce qu’elle avait fait en 2008-2009. Le bilan de la Banque est passé de 125 milliards de dollars à la mi-mars à 521 milliards de dollars à la fin de juin, même si le taux d’expansion a ralenti au cours de l’été (Graphique 7). Par ces actions décisives, la Banque a permis aux gouvernements d’emprunter des montants exceptionnels.

Graphique 7 : Évolution des actifs de la Banque du Canada depuis le 18 mars 2020 (en milliards de dollars)

Source : Banque du Canada.

Tout cela a entraîné une hausse marquée de la projection du ratio fédéral dette/PIB de 31 % à 49 % en une seule année. Et il faudra encore emprunter, inévitablement, au cours de 2021‑2022 (et 2022-2023) tandis que les après-coups de la crise persistent – au moins jusqu’à ce qu’un vaccin puisse être introduit et distribué. Le ratio fédéral dette/PIB pourrait s’approcher du pic moderne atteint au milieu des années 1990.

En ce qui a trait aux provinces, de façon générale, leurs ratios d’endettement ont fortement augmenté en 2019 et n’ont pu être maîtrisés par la suite. À l’entrée de la crise, les chiffres provinciaux dette/PIB du Manitoba et des autres provinces de l’Est étaient plus élevés que ceux du gouvernement fédéral (Tableau 1). Le résultat de cette crise est que les emprunts provinciaux pour financer la hausse des dépenses pour la santé (et l’éducation) et compenser la baisse des recettes totaliseraient probablement un autre 100 milliards de dollars et la Banque du Canada devrait pouvoir en absorber plus de 25 milliards de dollars. Certaines provinces sont vulnérables au point de risquer d’avoir besoin d’être renflouées par le fédéral. Ensemble, les gouvernements fédéral et provinciaux sont en voie d’emprunter près de 600 milliards de dollars cette année et d’atteindre un ratio combiné dette/PIB d’approximativement 90 %. De la sorte, le Canada se placera légèrement au-dessus de la moyenne prévue pour l’OCDE, à savoir 85 %, mais quand même au-dessous de la moyenne du G7, qui est de 105 %.

Tableau 1 : Ratio net dette/PIB : 2018-2019

| % | |

| C.-B. | 14,4 |

| Alberta | 8 |

| Saskatchewan | 14,7 |

| Manitoba | 34,4 |

| Ontario | 39,5 |

| Québec | 39,3 |

| Nouveau-Brunswick | 37,8 |

| Nouvelle-Écosse | 33,8 |

| Î.-P.-É. | 30,4 |

| T-N-L | 46,3 |

| Toute provinciale | 30,1 |

| Fédéral | 34,7 |

Source : Ministère des Finances, tableaux de référence financiers 2019 et Statistique Canada, tableau 36-10-0104-01.

Même au premier stade d’un rétablissement – avec l’éventualité d’une deuxième vague en arrière-plan – un débat se déroule quant à savoir si nous accumulons un endettement public à un rythme plus rapide que nos moyens. La réponse à la question de savoir si c’est trop est, simplement « cela dépend ». Certaines personnes rappellent pour se rassurer l’amélioration rapide du ratio dette/PIB après la Seconde Guerre mondiale. Par contre, c’était une époque où les pouvoirs centraux exerçaient un ferme contrôle sur les mouvements des capitaux et les taux d’intérêts, leur permettant ainsi d’imposer ce qu’on a appelé la suppression financière, soit essentiellement le recours aux économies des ménages dans les efforts de gestion de la dette, et à des taux très bas.

Dans les années 1980 et 1990, nous avons connu les conséquences de déficits élevés et de l’érosion de la confiance en raison de la dette au Canada. Le dollar a souffert dans ce qu’on a appelé la crise du peso du Nord et les taux d’intérêts ne cessaient de monter, amplifiant les coûts du service de la dette et par conséquent, creusant davantage le déficit. Il n’a été possible de rompre ce cercle vicieux que par des compressions rigoureuses des dépenses gouvernementales.

Le pic actuel du déficit et de la dette publique globale est un fait réel dont il est inutile de discuter, mais qu’il faut gérer pour le meilleur ou pour le pire. La grande question est celle-ci : si la dette continue de s’accumuler, cela menacera-t-il la confiance dans la capacité budgétaire du gouvernement et l’accès aux marchés des capitaux comme c’est arrivé dans les années 1990, ou les choses sont-elles suffisamment différentes, en raison de taux d’intérêts beaucoup plus bas? La réponse probable est « oui, les choses sont aujourd’hui différentes » et il en sera ainsi au cours des quelques prochaines années, mais à moyen et à long terme, les problèmes sous‑jacents liés à des niveaux élevés d’endettement ré-émergeront probablement, comme dans les années 1990.

Cela se résume à l’équation essentielle C – I (taux de Croissance moins taux d’Intérêts). En termes simples, si la croissance est plus rapide que la hausse des taux d’intérêts, nous devrions nous en tirer bien. Si les taux d’intérêts augmentent plus vite que la croissance, nous avons des problèmes. C’est là que se situe la réponse « cela dépend », à savoir à quel point l’endettement est, dans les circonstances, trop élevé.

Fondamentalement, l’effet des emprunts antérieurs se montre comme étant le fardeau des coûts d’intérêts assumés par les contribuables actuels. Si le taux d’intérêt que le gouvernement doit payer pour reporter la dette actuelle est bien inférieur à la moyenne à long terme, comme c’est le cas actuellement, le fardeau sur les contribuables actuels est alors faible et les créanciers auront moins d’inquiétude concernant la viabilité budgétaire d’un gouvernement. À l’inverse, si les taux d’intérêts sont élevés et continuent d’augmenter (comme c’était le cas au début des années 1990), le fardeau imposé aux contribuables augmente en même temps que les angoisses des créanciers. L’autre variable, c’est la croissance. Si l’on s’attend que la croissance des recettes gouvernementales (C) sera forte comparativement aux taux d’intérêts (I), le gouvernement doit payer lorsqu’il reporte les emprunts antérieurs et alors, les paiements d’intérêts, au fil du temps, représenteront une proportion décroissante du budget et, par conséquent, imposeront moins de contraintes à la capacité du gouvernement d’introduire de nouvelles dépenses de programme ou de réduire les impôts.

En bref, si C (croissance) est supérieur à I (taux d’intérêts), le fardeau du service de la dette diminue au fil du temps tandis que si I est supérieur à C, le fardeau des emprunts antérieurs devient de plus en plus intolérable pour les contribuables actuels. Ainsi, la réponse à la question de savoir si la viabilité budgétaire est différente aujourd’hui de ce qu’elle était dans les années 1990 dépend de la relation prévue entre C et I, non pas simplement cette année et la suivante mais, beaucoup plus important, dans les années à venir (voir les moyennes historiques au Tableau 2).

Tableau 2 : Statistiques du marché financier

| Croissance nominale du PIB | Rendement moyen des obligations | Nominal | |

| C | I | C-I | |

| % | |||

| 1979-1986 | 10,2 | 11,9 | -1,8 |

| 1987-1997 | 5,1 | 8,4 | -3,3 |

| 1998-2007 | 5,7 | 4,7 | 1,0 |

| 2008-2019 | 3,3 | 1,9 | 1,3 |

Source : Statistique Canada, tableaux 36-10-0104-01 and 10-10-0122-01.

Parlons d’abord du taux de croissance (C) – le taux de croissance des recettes gouvernementales dépend du taux de croissance du PIB. Nous ne savons pas avec certitude quelle sera la vitesse de croissance des PIB réels mondial et canadien au cours de la décennie qui vient. En nous fondant sur l’expérience acquise au cours du présent siècle, il n’est pas vain de tabler sur une projection globale réelle de la croissance du PIB de 3,5 % par an au cours de la décennie. Compte tenu du contexte mondial et en fonction de la qualité des politiques économiques canadiennes, il ne serait pas déraisonnable de penser que la croissance canadienne se situera quelque part entre 0,7 % par an (projection de la croissance des heures de travail sans gain de productivité) et 2,2 % par an (en supposant les gains de productivité les plus élevés, soit 1,5 %, que nous avons connus il n’y a pas si longtemps). En moyenne au cours de la décennie qui vient, une croissance réelle de 1,75 % constitue une projection réaliste pour le Canada, en supposant une bonne politique économique. En présumant en outre que la Banque du Canada continuera à réussir à maintenir l’inflation à 2 %, les recettes gouvernementales à approximativement les taux d’imposition actuels pourraient connaître une croissance annuelle de 3 % à 4 % au cours de la prochaine décennie.

Dans l’intervalle, le taux d’intérêt (I) que le gouvernement du Canada doit payer pour reporter la dette antérieure dépendra des politiques de la Banque du Canada (et d’autres banques centrales) pour atteindre leurs cibles d’inflation. En cas de persistance, au Canada et à l’échelle mondiale, d’une situation excédentaire des approvisionnements, il ne serait alors pas exagéré de croire que l’actuel creux historique de « I » (0,5 % sur une obligation du Canada de 10 ans) pourrait persister. Par ailleurs, lorsque la relance sera vraiment établie, nous pouvons avec réalisme prévoir que « I » reviendra aux niveaux de 2019 (2,3% sur une obligation de 10 ans du Canada), mais pourra pas vraiment retourner à son niveau de 2007 (4,5 %).

Ces vastes plages de projection de C et de I rendent compte de la nette incertitude concernant l’avenir économique dans un monde post-COVID. Si les inquiétudes concernant le maintien de l’excédent de l’offre par rapport à la demande au cours de la prochaine décennie s’avèrent exactes, alors, tant la croissance réelle que l’inflation seront faibles, très faibles, ce qui se traduira par une croissance nominale inférieure à 3 %. Dans ce scénario, les banques centrales, y compris la Banque du Canada, ont indiqué que la politique monétaire demeurerait accommodante et que les taux d’intérêts seraient maintenus à l’actuel taux plancher ou aux environs. Dans ce monde à la croissance lamentablement lente, on s’attendrait que C – I se situe dans l’ordre d’un 1 à 3 % relativement sécuritaire au cours de la décennie.

Si, par contre, la croissance reprend à l’allure précédente tandis que les craintes de la COVID se dissipent et que le commerce mondial reprend de la vigueur, l’inflation tendra alors vers une cible de 2 % ou plus. En pareil cas, la politique monétaire sera beaucoup moins accommodante et les taux d’intérêts pourraient avoisiner les niveaux de 2007. Ainsi, dans ce monde où la croissance est plus favorable, les taux d’intérêts pourraient être égaux ou supérieurs aux taux de croissance tout comme c’était le cas au cours des difficiles périodes budgétaires des années 1980 et 1990 (Annexe A).

Où cela nous mène-t-il?

Il semblerait censé de fonder un scénario de planification financière sur l’hypothèse que, au cours de l’année 2020, tant les taux de croissance que les taux d’intérêts ressembleront à ceux de la décennie précédente, rétablissant le ratio C – I aux environs de 1,3 % par an en moyenne. Avec un ratio fédéral dette/PIB d’environ 50 % en 2021, les coûts courants de service de la dette accumulés à la fin du présent exercice (1,2 billion) absorberaient jusqu’à 7 % des recettes fédérales courantes. Cela n’est que modestement supérieur aux points planchers récents de 2017.

Par contre, l’histoire ne finit pas là. Si le ratio dette/PIB en 2024 monte – tel que prévu – pour atteindre près des 60 % et plus de celui des années 1990 (et en supposant une reprise de la croissance avec des taux d’intérêts demeurant faibles), la part des recettes consacrées au service de la dette se stabiliserait au fil du temps à 0,10 $ par dollar perçu par le gouvernement fédéral. Par ailleurs, c’est plus que le double de ce que c’était en 2017. Par contre, ce « fardeau sur les futurs contribuables » est conforme aux normes internationales et bien éloigné de la part ingérable de 30 % des recettes prise par le service de la dette au milieu des années 1990, où elle menaçait la capacité du Canada d’avoir accès aux marchés mondiaux des capitaux.

Cela posé, il faut user de prudence, en matière de planification budgétaire, car il n’est pas possible de savoir quels seront les taux de croissance ou d’intérêts, particulièrement à l’échelle d’une décennie. La situation à laquelle j’ai dû faire face en tant que sous-ministre des Finances dans les années 1990 était un cas de bonne croissance, d’inflation stable, mais de taux d’intérêts élevés, ce qui était imprévu. Cela signifiait que le fardeau des coûts d’emprunt continuait d’augmenter en tant que part d’une croissance égale des recettes gouvernementales et, par conséquent, exigeait des coupures rigoureuses au niveau des dépenses de programme tout en maintenant intactes les cotisations à l’assurance-emploi, qui étaient, elles, douloureusement élevées.

Nous saisissions mal, avant la COVID, ce qui allait venir, et nous n’en savons pas plus après. La croissance (C) pourrait être plus faible et les taux d’intérêts (I), plus élevés, entraînant une hausse bien supérieure à 10 % de la part des recettes nécessaire pour le service de la dette et éliminant de meilleures affectations des dépenses, comme cela s’est produit il y a à peine 25 ans. On ne peut trop rappeler que le contrôle des coûts du service de la dette est essentiel pour maintenir les programmes sociaux et économiques et faire en sorte que le fardeau fiscal sur la classe moyenne demeure à des taux raisonnables.

Et je recommanderais également :

- Que le gouvernement réduise ses besoins de dépenses et d’emprunt pour le déficit de façon délibérée au cours des deux à trois prochaines années, dans le but de ramener les déficits à 1 % du PIB (20 milliards de dollars).

- Que le gouvernement ne compte plus sur le ratio dette/PIB comme seule cible budgétaire et adopte une base fondée sur les coûts du service de la dette.

- Que le gouvernement, par conséquent, lie ses plans futurs d’emprunt, de dépense et de recette au rocher de coûts gérables du service de la dette ne dépassant pas 10 % des recettes gouvernementales annuelles.

Finalement, à ce stade de notre cheminement budgétaire, fonder une formule du service de la dette par rapport aux recettes sur des hypothèses prudentes en matière de croissance et de taux d’intérêts offre un meilleur ancrage en matière de durabilité budgétaire qu’uniquement le ratio dette/PIB.

Il existe par contre, en matière de gestion budgétaire, une règle qui nous ramène au chapitre inaugural des présentes concernant l’importance névralgique du compte courant. Pour que la croissance demeure supérieure aux intérêts à moyen et à long terme, les emprunts gouvernementaux doivent servir principalement à financer des investissements qui stimuleront la croissance de la production intérieure et la compétitivité de l’industrie canadienne à l’échelle mondiale.

Lorsque les investisseurs – étrangers et canadiens – verront des preuves tangibles de l’engagement du Canada envers un avenir de croissance (même dans un monde freiné par le carbone), nos excédents financiers et courants seront plus facilement considérés comme durables. Toute prime de risque que les emprunteurs pourraient par ailleurs exiger sera supprimée, rendant le dollar canadien plus fort et réduisant le taux d’intérêt (I).

Par contre, si les finances gouvernementales sont trop orientées vers le maintien de la consommation actuelle par rapport au rendement de l’investissement de demain, il y aura alors baisse du taux de croissance, la prime de risque sur le taux d’intérêt augmentera et le taux d’intérêt dépassera le taux de croissance, ce qui est désastreux. Les frais de créance plus élevés qui en résulteraient imposeront aux futurs contribuables un fardeau intolérable et intenable et limiteront la capacité des gouvernements futurs d’apporter leur aide aux Canadiens dans des temps difficiles.

En bref, ce dont nous avons besoin cet automne, c’est d’un plan économique du gouvernement du Canada réalisant trois choses :

- permet de moins emprunter en 2021 et 2022;

- tire parti de ces emprunts pour augmenter les investissements dans le capital humain, matériel et intellectuel dans le but d’améliorer notre capacité de production et notre potentiel d’exportation et, par conséquent, servir notre croissance;

- réduire le ratio déficit/PIB à au plus 2 % au cours des deux prochaines années et à 1 % par la suite, avec une cible budgétaire établie voulant que les paiements d’intérêts sur la dette ne dépasseront pas 10 % des recettes budgétaires fédérales.

Ce qui est clair est que nous ne pouvons continuer à emprunter de l’étranger pour maintenir notre niveau de vie. C’était discutable avant la COVID-19 et intenable par la suite. Maintenir en permanence un déficit croissant du compte courant est intenable; cela risque, à quelque moment imprévu, de nous rebondir au visage.

En dernière analyse, l’augmentation des recettes intérieures nécessite une hausse de la production à valeur ajoutée chez nous, production qui peut également être exportée à l’étranger. Les gouvernements ne peuvent que redistribuer le revenu réellement produit par Canadiens. Ce que les gouvernements doivent faire, c’est d’établir l’infrastructure réglementaire et le cadre budgétaire facilitant cette production. Assurer la sécurité des Canadiens en périodes de crise, particulièrement de ceux qui sont les plus défavorisés, est une évidence pour tous les paliers de gouvernement du Canada. La création de conditions visant à augmenter les capacités de production, de façon à aider les travailleurs et les entreprises à se rétablir et à se reconstruire après le choc de la COVID, voilà la véritable valeur ajoutée pour nos gouvernements.

Annexe A

Balances du compte courant du Canada comme % du PIB

| Compte

courant |

Balance des marchandises | Balances des services | Revenu net d’investissement | Compte courant | ||||||||||||

| Total | Total | Éner-gie | Électro-nique | VM et pièces | Biens de. consom | Autre | Total | Voyages | Trans-port | Autre | Total | Direct | Porte-feuille | Autre | ||

| 1997 | -1,3 | 2,8 | 1,8 | -1,8 | 0,8 | -1,5 | 3,5 | -0,8 | -0,4 | -0,3 | -0,1 | -3,2 | -0,4 | -2,7 | 0,0 | |

| 1998 | -1,3 | 2,5 | 1,7 | -2,0 | 1,0 | -1,5 | 3,3 | -0,5 | -0,2 | -0,3 | -0,1 | -3,3 | -0,4 | -2,7 | 0,0 | |

| 1999 | 0,2 | 4,1 | 1,9 | -2,1 | 2,0 | -1,3 | 3,6 | -0,5 | -0,2 | -0,3 | -0,1 | -3,4 | -0,8 | -2,4 | 0,0 | |

| 2000 | 2,6 | 6,0 | 3,2 | -1,8 | 1,7 | -1,1 | 4,0 | -0,4 | -0,2 | -0,2 | 0,1 | -3,1 | -0,8 | -2,1 | 0,0 | |

| 2001 | 2,2 | 6,1 | 3,2 | -1,7 | 1,7 | -1,1 | 4,0 | 0,4 | -0,1 | -0,3 | 0,0 | -3,5 | -1,4 | -2,0 | 0,0 | |

| 2002 | 1,7 | 4,7 | 2,7 | -1,6 | 1,2 | -1,1 | 3,5 | -0,3 | -0,1 | -0,3 | 0,0 | -2,7 | -0,7 | -1,9 | 0,0 | |

| 2003 | 1,2 | 4,4 | 3,2 | -1,4 | 0,7 | -1,1 | 3,1 | -0,5 | -0,3 | -0,4 | 0,1 | -2,6 | -0,8 | -1,7 | -0,1 | |

| 2004 | 2,3 | 4,9 | 3,2 | -1,5 | 0,7 | -1,1 | 3,6 | -0,4 | -0,2 | -0,3 | 0,1 | -2,0 | -0,5 | -1,4 | -0,1 | |

| 2005 | 1,9 | 4,3 | 3,7 | -1,4 | 0,4 | -1,3 | 2,9 | -0,4 | -0,3 | -0,4 | 0,3 | -1,8 | -0,6 | -1,2 | -0,2 | |

| 2006 | 1,4 | 3,2 | 3,3 | -1,4 | 0,0 | -1,7 | 3,0 | -0,5 | -0,4 | -0,4 | 0,4 | -1,1 | 0,0 | -0,8 | -0,2 | |

| 2007 | 0,8 | 2,9 | 3,4 | -1,4 | -0,4 | -1,9 | 3,2 | -0,8 | -0,6 | -0,5 | 0,3 | -1,1 | -0,1 | -0,6 | -0,2 | |

| 2008 | 0,1 | 2,7 | 4,1 | -1,5 | -0,8 | -2,1 | 3,0 | -0,9 | -0,7 | -0,6 | 0,4 | -1,4 | -0,5 | -0,7 | -0,2 | |

| 2009 | -2,9 | -0,4 | 2,8 | -1,6 | -0,9 | -2,4 | 1,8 | -1,0 | -0,8 | -0,5 | 0,3 | -1,1 | -0,1 | -0,9 | -0,3 | |

| 2010 | -3,6 | -0,5 | 2,8 | -1,9 | -0,9 | -2,3 | 1,6 | -1,3 | -0,9 | -0,6 | 0,1 | -1,3 | -0,2 | -1,2 | -0,3 | |

| 2011 | -2,7 | 0,1 | 3,3 | -1,9 | -0,9 | -2,2 | 1,8 | -1,2 | -0,9 | -0,6 | 0,3 | -1,3 | -0,1 | -1,2 | -0,3 | |

| 2012 | -3,5 | -0,7 | 3,1 | -1,9 | -0,8 | -2,3 | 1,2 | -1,2 | -0,9 | -0,5 | 0,3 | -1,3 | -0,2 | -1,1 | -0,3 | |

| 2013 | -3,1 | -0,4 | 3,7 | -1,9 | -0,9 | -2,3 | 1,1 | -1,2 | -0.9 | -0,5 | 0,2 | -1,3 | -0,2 | -1,1 | -0,3 | |

| 2014 | -2,3 | 0,3 | 4,3 | -1,8 | -0,9 | -2,3 | 1,0 | -1,2 | -0,9 | -0,5 | 0,2 | -1,1 | 0,0 | -1,0 | -0,3 | |

| 2015 | -3,5 | -1,2 | 2,7 | -1,9 | -0,6 | -2,4 | 1,1 | -1,3 | -0,9 | -0,5 | 0,1 | -0,7 | 0,5 | -1,1 | -0,3 | |

| 2016 | -3,1 | -1,2 | 2,3 | -1,8 | -0,5 | -2,3 | 1,1 | -1,1 | -0,7 | -0,5 | 0,1 | -0,5 | 0,6 | -1,0 | -0,2 | |

| 2017 | -2,8 | -1,1 | 3,0 | -1,8 | -0,9 | -2,5 | 1,2 | -1,1 | -0,6 | -0,5 | 0,0 | -0,2 | 1,0 | -1,1 | -0,4 | |

| 2018 | -2,5 | -1,0 | 3,3 | -1,9 | -1,1 | -2,5 | 1,1 | -1,0 | -0,5 | -0,6 | 0,1 | -0,2 | 1,1 | -1,2 | -0,3 | |

| 2019 | -2,0 | -0,8 | 3,3 | -1,8 | -1,0 | -2,4 | 1,0 | -0,9 | -0,5 | -0,6 | 0,2 | -0,1 | 1,2 | -1,2 | -0,3 | |

Source : Statistique Canada, tableaux 36-10-0018-01 et 36-10-0019-01.

Annexe B

Canada : Taux de participation à la population active : 1980 à 2035

Source : Statistique Canada, tableau 14-10-0327-01 et projection.

Annexe C

Source : Statistique Canada, tableau 36-10-0480-01.

PARTENAIRES

Partenaires du secteur privé : Manuvie et Shopify

Partenaire de consultation : Deloitte

Gouvernement : Gouvernement du Canada

Gouvernements provinciaux :

British Columbia, Saskatchewan, Ontario et Québec

Partenaires de recherche : Conseil national de recherches Canada et Centre des Compétences futures

Fondations: Metcalf Foundation

FPP tient à reconnaître que les points de vue et opinions exprimés dans cet article sont ceux des auteurs et ne reflètent pas nécessairement ceux des partenaires du projet.